Por que eu não mando mais dinheiro pro Brasil?

Entenda os problemas fiscais que você pode arrumar, e os benefícios que você está perdendo no UK.

Vou apostar que você já teve esse pensamento:

"A savings aqui paga uma miséria. No Brasil tá rendendo 15% ao ano.

Por que eu deixaria meu dinheiro aqui?"

Faz todo o sentido à primeira vista. E é exatamente por isso que muitos brasileiros no UK acabam mandando dinheiro pro Brasil achando que estão sendo espertos.

Só que tem uma parte dessa conta que quase ninguém faz.

O juro alto do Brasil tem um inimigo silencioso

Quando você manda libras pro Brasil, você está primeiro trocando moeda. E o real tem um histórico muito consistente de se desvalorizar frente à libra ao longo do tempo.

Fiz um estudo cobrindo todos os períodos de 12 meses entre 2000 e 2025. O resultado surpreende:

Em quase metade das vezes, quem deixou o dinheiro no UK terminou com mais libras do que quem mandou pro Brasil mesmo com CDI de dois dígitos.

O juro alto foi simplesmente engolido pela desvalorização do real.

Mas talvez você esteja pensando: "eu não pretendo converter de volta, vou usar os reais mesmo".

Faz sentido.

Mas pensa assim: imagina que você mandou £10.000 pro Brasil alguns anos atrás. Converteu em reais, deixou rendendo no CDI, e hoje tem um valor acumulado.

Só que a libra foi ficando mais forte ao longo do tempo.

Se você tivesse ficado com essas £10.000 aqui e mandasse hoje, você converteria muito mais reais do que acumulou lá com os rendimentos.

Em outras palavras: a valorização da libra foi maior do que o juro que você recebeu.

O custo de oportunidade existe mesmo que você nunca traga o dinheiro de volta pra cá.

E mais: mesmo que um dia você queira voltar pro Brasil morar, é totalmente possível — e muitas vezes bem melhor — continuar com seu patrimônio aqui no UK, em libras, e ir repatriando conforme a necessidade.

Seu dinheiro não precisa estar no mesmo país que você.

E ainda tem o lado fiscal, que quase ninguém considera.

Se você é residente fiscal no UK e tem rendimentos no Brasil — aluguel, renda fixa, dividendos, qualquer coisa — você é legalmente obrigado a declarar isso no Self Assessment todo ano.

Não é opção. É a lei britânica.

O HMRC faz parte de um sistema de troca automática de informações chamado CRS (Common Reporting Standard).

Isso significa que, na prática, eles já podem saber que você tem contas e rendimentos no Brasil — mesmo que você nunca tenha declarado.

A boa notícia é que existe uma saída limpa: regularizar o lado fiscal e concentrar os investimentos aqui — onde o próprio governo te oferece ferramentas incríveis pra isso.

O UK oferece benefícios que a maioria dos brasileiros ignora

Enquanto todo mundo olha pro Brasil, o UK coloca na mesa três contas com vantagens fiscais que simplesmente não existem por lá:

ISA (Individual Savings Account):

Disponível para qualquer residente fiscal no UK a partir dos 18 anos. Você pode investir até £20.000 por ano e qualquer rendimento gerado dentro dela é completamente isento de imposto.

Para sempre. Sem declarar, sem calcular, sem pagar. O saldo acumulado não tem limite.

Lifetime ISA:

Disponível para quem tem entre 18 e 39 anos — então se você ainda está nessa faixa, não deixa pra depois.

Você deposita até £4.000 por ano e o governo britânico te dá automaticamente um bônus de 25%, até £1.000 por ano de dinheiro gratuito.

Você pode continuar contribuindo até os 50 anos.

O dinheiro tem duas finalidades: compra do primeiro imóvel no UK (de até £450.000) ou aposentadoria a partir dos 60 anos.

Se sacar por qualquer outro motivo, há uma penalidade — então é uma conta para dinheiro que você realmente pretende usar para uma dessas duas coisas.

SIPP (Self-Invested Personal Pension):

Cada libra que você contribui vem com imposto devolvido pelo governo.

Se você paga 20% de imposto de renda, para cada £80 que você coloca no SIPP o governo adiciona £20 automaticamente.

E tudo cresce isento de imposto até a aposentadoria. O dinheiro fica disponível a partir dos 55 anos — subindo para 57 em 2028.

É especialmente importante para quem trabalha como autônomo, já que nesse caso não tem acesso à pensão do empregador.

Isso é real. É disponibilizado pelo governo britânico. E a maioria dos brasileiros aqui não usa nenhuma dessas três contas.

Sobre a estratégia: savings não precisa ser o único caminho

Essa semana atendi um cliente de 38 anos com £15 mil em savings e £500 de aporte todo mês.

Frustrado com o rendimento baixo, mas com medo de colocar dinheiro em ações.

Ele achava que poderia perder tudo.

A primeira coisa que mostrei foi uma simulação comparando os dois caminhos, considerando os retornos históricos médios — com £15.000 iniciais e £500 por mês ao longo de 20 anos:

→ ETF de ações (retorno médio histórico de 9,5% ao ano): £433.336

→ Savings (retorno médio de 1,8% ao ano): £165.736

Total aportado nos dois casos: £135.000.

Importante: não são promessas — são simulações baseadas nos retornos históricos dos últimos 20 anos.

Aí ele perguntou: "mas e se o mercado cair?"

Expliquei que esse retorno maior realmente não vem de graça.

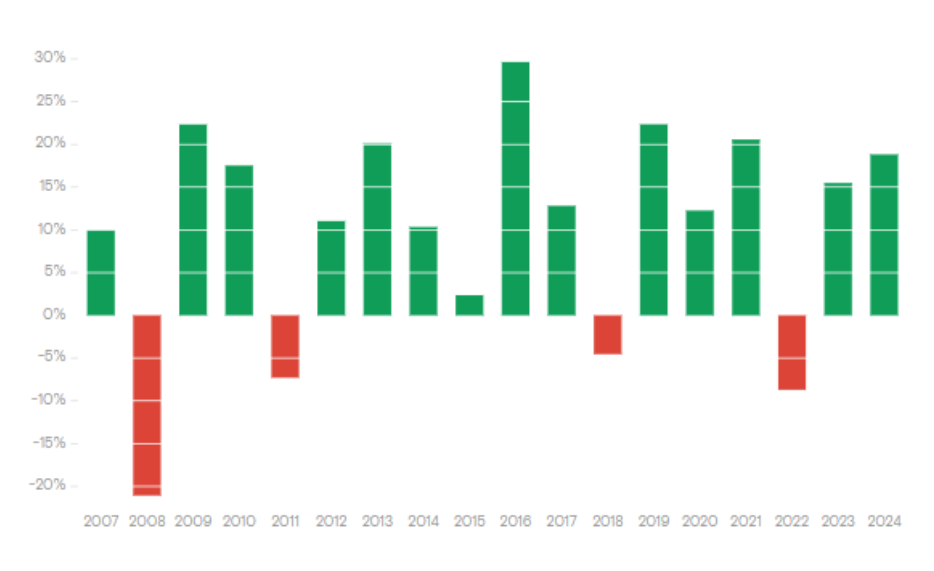

Nem todos os anos são positivos:

A boa notícia é que a maioria dos anos é positiva. E pra quem tem um horizonte de 5 anos ou mais, a média histórica tende a trabalhar a seu favor.

Mesmo assim, ele queria saber o pior cenário.

Trouxe 2008, a maior crise dos últimos 20 anos: um ETF global caiu 34%.

Os £15 mil teriam virado £9.600. Ruim? Sim. Catastrófico? Não.

E a recuperação total — ou seja, voltar aos £15.000 — durou apenas 1 ano e 2 meses.

Mas se a volatilidade ainda incomoda, existe uma opção mais equilibrada: a carteira 60/40 — 60% ações e 40% bonds (renda fixa de longo prazo).

Bonds tendem a ir bem justamente quando ações caem, o que suaviza bastante as quedas.

Em 2008, enquanto o ETF de ações caiu 34% e os £15 mil viraram £9.600, a carteira 60/40 caiu apenas 10% — os £15 mil teriam virado £13.500.

Essa menor volatilidade tem um preço: menor expectativa de retorno.

A simulação com a carteira 60/40, usando o retorno histórico médio de 7,4% ao ano, chega a £329 mil em 20 anos — contra £433 mil da carteira 100% ações, com os mesmos £15.000 iniciais e £500 por mês.

Menos crescimento, mas muito menos susto no caminho. Cada pessoa escolhe o nível de conforto que faz sentido pra ela.

O que não faz sentido é deixar tudo na savings e deixar o tempo trabalhar contra o seu dinheiro.

Isso é mais simples de aprender do que parece

Você não precisa entender de bolsa, analisar empresas ou ficar de olho no mercado.

Você precisa entender o básico de como essas ferramentas funcionam, escolher os ETFs certos e configurar aportes automáticos.

Isso eu consigo te ensinar e montar junto com você em duas sessões.

Se esse conteúdo fez sentido pra você e quer colocar em prática, essas são as opções de consultoria:

💠 Sessão única — £55

Uma sessão para tirar dúvidas e te orientar sobre o melhor caminho.

⭐ Plano Premium — £95

2 sessões + suporte pelo WhatsApp + documento personalizado de acompanhamento no fim da consultoria. A versão mais completa.

No Premium, eu te ajudo na prática com:

✔ Abertura da conta

✔ Escolha dos ETFs

✔ Configuração dos aportes automáticos

✔ Simulações de resultados

✔ Montagem da estratégia

⚠️ A partir de 01/03, os preços sobem: a Sessão Única passa de £55 para £95, e o Plano Premium passa de £95 para £155.